润丰股份IPO背后:九鼎突击农药出口巨头,三实控

山东历来是传统化工业大省。观察君粗略统计了一下,A股化学原料及化学制品制造业企业中位于山东省的有22家。在IPO排队企业中,有三家位于山东的化工企业。今天观察君就来分析一家生产农药的企业--山东潍坊润丰化工股份有限公司。

润丰股份主营业务为农药原药及制剂的研发、生产和销售,具备除草剂、杀虫剂、杀菌剂等多种植保产品的原药合成及制剂加工能力。公司在山东潍坊、山东青岛、宁夏平罗、阿根廷等地拥有4处制造基地,在境外设有40多家全资或控股公司。

根据中国农药工业协会的统计,润丰股份2014年、2015年、2016年销售额分别位列中国农药行业第4名、第5名和第2名。作为出口型企业,润丰股份在2014年度和2015年度中国农药出口额30强榜单中分别位列第1名和第2名。

九鼎突击入股为哪般?股份三年内不能卖出

在润丰股份的股东中,我们能看到知名投资机构九鼎的身影。

2016年12月,润丰股份股东大会通过决议,决定向九鼎定向发行股份。九鼎的增资主要通过两个主体完成。苏州九鼎的执行事务合伙人拉萨昆吾九鼎投资管理有限公司与北京九州的管理机构青海九证投资管理有限公司均受同创九鼎投资管理集团股份有限公司控制。

九鼎的总增资额为4亿元。苏州九鼎和北京九州的认购价格是14.74元/股。两个主体分别认购了2170万股和543万股。认购完成后,二者分别持有10.47%和2.62%的股份。本次增资的工商登记在2017年4月完成。

按照这次增资的价格和当时的投前总股本1.8亿股计算,九鼎本次增资的投前总估值为26.53亿元,对应2016年净利润2.61亿元来看,投前PE为10倍。这个估值对于一级市场化工行业而言并不算低,但近期A股的农药企业的平均PE为27.29倍,这样来看,九鼎在润丰股份上市后依然有利可图。

润丰股份本次申报的报告期是2014年、2015年和2016年。而九鼎的增资行为完成是在2017年初,因此构成了突击入股。对于这种突击入股行为,证监会是要求自完成相应工商变更登记完成之日(2017年4月28日)起36个月内及自公司股票在证券交易所上市之日起12个月内不得出售,即通常所说的“锁三年”。也就是说,九鼎的持股最早也要在2020年4月才能解禁。

对于九鼎而言,明知锁定期那么久还要大手笔投资4亿元,不然就是相当看好该公司的未来前景及上市可能性,也有可能是对于公司的未来股权还有企图。这就不得不提到公司目前的股权结构了。

重要自然人持股比例偏低,“抱团”成为实际控制人

不同于大多数公司的实际控制人是一个人或者有亲缘、法律关系的家族成员,润丰股份的实际控制人被认定为三个毫无关联的自然人--王文才、孙国庆及丘红兵。王文才、孙国庆及丘红兵三人通过控股股东山东润源及KONKIA、山东润农合计实际持有总股本的44.49%,按表决权口径合计持有总股本的79.27%。

这三人在公司都有任职,王文才曾经是公司董事长,现在是董事;孙国庆曾担任公司董事、总裁,现任公司董事长;邱红兵一直担任公司的董事、副总裁。

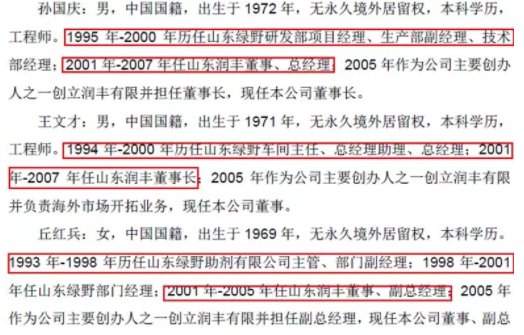

通过翻看三人的履历,可以发现王文才、孙国庆及丘红兵一直是同一个战壕的战友,从90年代开始都在山东胜邦绿野化学有限公司任职。2001年时,又一同从山东绿野离职,共同创立了润丰股份。

尽管三人并无关联关系,但由于具备共同的利益基础并对公司的经营管理起主导作用,三人在2013年2月及2017年5月分别签署了《一致行动协议》及补充协议,约定在对公司行使股东权利及对公司经营管理重大事项决策过程中,保持一致意见,采取一致行动。

公司之所以采取这种操作,是因为王文才、孙国庆及丘红兵作为个人的直接及间接持股比例都不高,三人分别直接及间接持有润丰股份28.00%、9.43%和7.07%的股份。这其中,王文才持股比例最高,但依然不到30%,上市后一稀释会更低。这样公司的控制权将极度不稳定,一旦有外部投资人在二级市场大量扫货,就将威胁到王文才的控制地位。

因此公司采取三位实际控制人“抱团”的方式,既有合理的业务逻辑,又是无奈的被迫之举。

传统行业增长乏力,环保核查带动行业进入上升周期

农药行业是一个非常成熟的传统化工行业。根据英国市场研究公司PhillipsMcDougall的数据,2016年全球农药市场规模为565.20亿美元,与2015年相比,小幅下降1.76%。其中农用农药销售总额占总农药市场份额的88%,为499.85亿美元,同比下降2.39%,非农用农药实现销售总额65.35亿美元,同比上升3.37%。

下一篇:没有了